¿El ocaso de las asociaciones AyP?

noviembre 14, 2013 7:03 am . Noticias.

Fascina el debate sobre la posible transformación de las asociaciones de ahorros y préstamos (cariñosamente, las AA&P). Las opiniones, tanto por una de las autoridades, algunos legisladores y diferentes analistas han enriquecido el inicio de un proceso que debió haber ocurrido años atrás pero que, por razones que desconozco, quedó en el limbo por una década.

Quizás muchos no sepan que la aprobación de la Ley Monetaria y Financiera en el 2002 estuvo estrechamente ligada al interés de un fracasado grupo financiero de entonces en que exista la posibilidad de que las AA&P se transformaran en compañías por acciones para que, luego, una de ellas fuese adquirida por el hoy extinto banco.

Aquel salvavidas no le sirvió al Baninter y la entidad mutualista que irregularmente se «negoció» vio perder su participación de mercado entre las AA&P, al desplomarse de 36% en diciembre de 2002 a solo un 28%. Le tomó ocho años recuperar su market share, y eso después de un colosal esfuerzo y una radical transformación de su equipo directivo y su estrategia.

Precisamente para evitar aquella desgraciada y vergonzosa experiencia es que las autoridades deben asegurar de que, en esta oportunidad, la posibilidad de transformación de una entidad mutual a una «por acciones» se haga de la forma más transparente, justa y equitativa posible, para que no se beneficien solo un puñado de inescrupulosos y avaros directivos como en 2002.

Con un valor de mercado que bien podría superar los RD$30 mil millones, la desmutalización de las AA&P podría transformar el panorama financiero del país como muy pocos eventos (salvo la crisis bancaria de 2003) lo han impactado en las últimas décadas.

Un primer paso en este nuevo proceso de reforma es, necesariamente, que el mercado entienda mejor la naturaleza mutualista de las AA&P, los cambios que han enfrentado en la última década y las ventajas y desventajas que una eventual desmutalización bien podría representar tanto para ellas como para el mercado financiero en general.

2003-2013: ¿El ocaso de las AA&P?

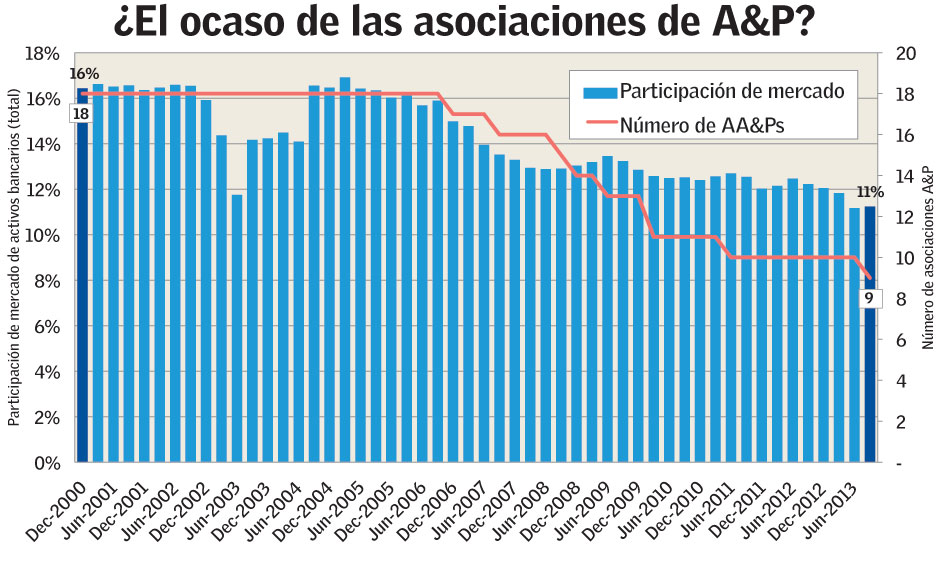

Como se observa en la gráfica de al lado, en lo que va del siglo el número de asociaciones cayó 50% al pasar de 18 en 2000 a sólo 9 en 2013. Su participación de mercado, que antes alcanzó el 20% de los activos bancarios, cayó a 16% en el 2000 y se observa una paulatina disminución a solo 11% en la fecha más reciente.

El cambio choca. Para que se tenga una idea, el BHD tiene hoy un market share de 12%, superior al total acumulado por 9 AA&P. En el 2000, las AA&P tenían tres veces el market share del banco privado y una de ellas por si sola era 10% mayor.

La pregunta obligada es: ¿Qué pasó?

Por los primeros 40 años de su historia, las asociaciones monopolizaron su producto estrella: el préstamo hipotecario. Sin embargo, a partir de 2003, la banca múltiple se fortaleció y reformó y, significativamente, cambió su enfoque estratégico de banca mayorista (para las grandes empresas) a la de personas.

Como vemos en la segunda gráfica, con la eliminación de ciertas exenciones antes exclusivas a las AA&P, los bancos lograron, en menos de tres años, colocar lo que las asociaciones habían acumulado en su historia de 40 años. Las asociaciones, en negación y shock como el ratón en «¿Quién me robó el queso?» fueron lentas en reaccionar a las nuevas y agresivas tácticas de los bancos comerciales, como las «ferias hipotecarias» que, paradójicamente, surgieron fuera de ellas.

Otro ejemplo de la agresividad de la banca múltiple está en las condiciones que oferta, en comparación a las AA&P: sus tasas para hipotecarios ha sido sólo 0.5% más que el 13.7% que en promedio han cobrado las asociaciones.

Si por el lado activo el sector mutualista enfrentó ese reto, por el pasivo se vio (ahí si injustamente, en mi opinión) excluido del más importante y dinámico producto del ahorro para los dominicanos: las cuentas en moneda extranjera.

En los últimos 15 años, las cuentas de ahorro y de plazo fijo en US$ pasaron de representar el 5% de los depósitos a más del 25% como en la actualidad. Evidentemente, en la batalla por el ahorro, las asociaciones perdieron parte de su apellido.

Otra diferencia importante entre los dos tipos de entidades ha sido su disposición a cobrar cargos y comisiones por servicio al usuario. Ciertamente, las asociaciones son mucho menos costosas que los bancos, aunque (como vemos en la última gráfica) cada vez menos.

Vista los retos estructurales que enfrentan las asociaciones, quedan preguntas: ¿Por qué quisieran mantenerse con su actual forma de propiedad? ¿Qué pasaría si se transformaran a compañías por acciones? ¿Quiénes ganarían? ¿Quiénes perderían? ¿Existe otro camino o vía?

Las respuestas podrían sorprender.

arg@betametrix.com / @argentarium

El programa de conversión de las asociaciones es voluntario, vale decir, no es obligatorio y, por lo tanto, aquellas asociaciones que no deseen la conversión, podrán mantenerse operando como hasta la fecha, siempre y cuando cumplan con las disposiciones legales».

Héctor Valdez Albizu

Gobernador del banco central de la república dominicana (2 de noviembre 2013)